私募股权投资者正在要求获得回报。一种满足他们要求的冒险方法正在创下纪录——并且越来越受欢迎。

本次权益变动前,鑫芯香港持有公司H股1.79亿股,占公司总股本比例约为10.41%。本次权益变动完成后,鑫芯香港持有公司H股1.6亿股,占公司总股本比例约为9.33%。

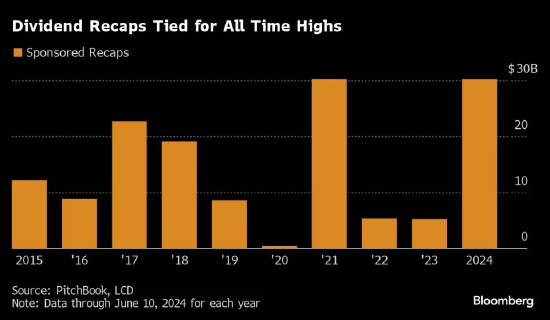

股息资本化,即评级较低的公司的所有者以公司的名义举债,将现金交给投资者,在 2024 年上半年飙升。根据 PitchBook LCD 数据,今年迄今为止,已售出约 302 亿美元的杠杆贷款来支付这些支票,与 2021 年的金额相当,这是至少十年来的最高水平。

专属资本池的管理者长期以来一直承诺向其有限合伙人(如捐赠基金和保险公司)提供丰厚而快速的回报。但他们的承诺已成为并购和首次公开募股严重低迷的牺牲品,这颠覆了他们退出持股并移交收益的正常流程。股息重新分配是一个可行的选择,因为资金充裕的债务投资者正在排队购买各种信贷产品。

问题在于,当经济放缓或利率长期维持在高位时,额外的债务和杠杆使公司更难应对——穆迪评级认为,这些贷款给已经评级低于投资级的借款人带来了巨大压力。目前,对信贷的无限需求和缺乏退出策略的结合将使私募股权公司不断回来寻求更多的股息重新分配。

“这些重新分配的潜在渠道相当大,有很多公司可以做到,”花旗集团债务资本市场主管理查德·佐格布在接受采访时表示。“如果你对 IPO 市场不看好,而并购市场仍然存在估值差距,你怎么把资金还给 LP?”他补充道,“赞助商面临的货币化压力是巨大的。”

债务投资者历来对股息重新分配持谨慎态度。通过借款将现金交给股权投资者通常不会促进公司的增长,但确实会增加公司必须偿还的昂贵债务。

最近私人信贷市场上最大的一笔融资用于股息再融资。黑石集团 (Blackstone Inc.) 以约 17 亿美元的贷款为 Park Place Technologies 的 11 亿美元债务进行了再融资。据知情人士透露,这笔交易还附带了约 4 亿美元的控股公司实物支付票据,这些知情人士不愿透露姓名,因为这是私下情况。

知情人士补充说,在赞助商 GTCR 和 Charlesbank Capital Partners 放弃出售这家数据中心公司的尝试后,新债务重新为该公司带来了业务杠杆。黑石、Park Place 和 GTCR 的代表拒绝置评。Charlesbank 的代表没有回应置评请求。

Clearlake Capital Group 支持的 Wheel Pros 仍然感受到 2020 年股息资本重组的刺痛,随后进行了其他金融交易。穆迪估计,这些因素导致 2021 年财务杠杆率上升至收益的 7 倍以上。

这家车轮制造商随后在 2022 年遭遇销售障碍,收益较上年下降约86%,评级被多次下调。穆迪表示,在 2023 年底,预计杠杆率将在 2024 年保持在“不可持续”的 10 倍附近。Clearlake 的一位代表拒绝置评,Wheel Pros 的一位发言人没有回复置评请求。

交易仍在进行中。仅在周一,由 Centerbridge Partners 支持的个人护理产品公司 KIK Custom Products 就启动了一项 9.25 亿美元的贷款出售,部分用于支付股息。另外两家私募股权支持的公司——加油站和便利店运营商 United Pacific 和支付服务提供商 Equiniti Group——也在市场上进行交易以资助股东分配。

贷款文件通常会有限制使用债务向投资者付款的条款。然而,穆迪评级副董事总经理克里斯蒂娜·帕吉特 (Christina Padgett) 在接受采访时表示,私募股权发起人越来越多地削弱这些契约以允许分红。

“从信贷角度来看,股息重新分配是一种固有的风险策略,而当前的信贷协议和债券契约为杠杆收购提供了执行的灵活性,”她说。

回报生成

股息重估的激增表明私募股权普通合伙人难以实现他们向基金投资者承诺的回报。这可能会对这些投资者(如养老基金)保持回报流向自己的客户(如公立学校教师)的能力产生连锁反应。

“私募股权投资组合并非孤立存在,普通合伙人可能不了解大学为学生或医院为患者解决的难题,”有限合伙人咨询公司 NEPC 的投资经理研究主管 Sarah Samuels 表示。“我们认为私募股权费用并不适合那些仅通过杠杆和金融工程创造回报的人。我们寻找的是通过盈利增长和多元化扩张创造价值的普通合伙人。”

有资金投入的投资者正在忽略这些再融资和增长方面的担忧。为投资者支付资金而提供的杠杆贷款正被抵押贷款债务管理公司等机构抢购一空,或由拥有约 5000 亿美元干股的私人信贷公司提供。这种需求正在推动利差收窄,即使美联储推迟降息,股息重估的吸引力仍然增强。

“这一趋势并不那么依赖于基准利率背景。事实上,融资市场是开放的,利差收窄,市场流动性强,贷方正在寻找票据,这些才是更重要的,”摩根大通欧洲、中东和非洲杠杆融资主管 Daniel Rudnicki Schlumberger 表示。此外,“这并不是对每个发行人开放,而是对拥有良好业绩记录、产生良好现金流的借款人开放。”

对于发起人而言,股息重估的良好条件让他们有时间等待,直到他们希望实现的资产价格与买家愿意支付的价格更加一致。他们已经等了一段时间,可能还需要再等一段时间。

根据 PitchBook 的数据,发起人持有一家公司的平均时间为 6.4 年,这是自 2007 年以来最长的一次。情报分析师安德鲁·西尔弗曼 (Andrew Silverman) 认为,今年下半年并购或 IPO 市场都不会出现大幅反弹。

高盛集团美国杠杆融资资本市场主管克里斯·邦纳 (Chris Bonner) 在接受采访时表示:“这是卖方预期与买方预期之间的差距。在等待出售时,重新分配股息是一个很好的过渡。”

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨淳端 炒股配资配资网